Xem ngay bài viết này để nắm rõ cách hạch toán hàng bán bị trả lại, cách kê khai thuế & xuất hóa đơn hàng bán bị trả lại… cho nhà cung cấp & cho người mua.

II. Hướng dẫn cách kê khai hóa đơn, hạch toán hàng bán bị trả lại

Hóa đơn trả lại xuất vào kỳ nào thì kê khai vào kỳ đó, không thực hiện kê khai bổ sung vào kỳ đã thực hiện bán hàng;

Ví dụ: Hóa đơn trả lại vào ngày 15/04/2021, thì thực hiện kê khai vào tháng 4 (nếu kê khai theo tháng) và kê khai quý 2 (nếu kê khai theo quý).

Trường hợp hóa đơn bán hàng và hóa đơn mua hàng phát sinh cùng kỳ kê khai và bên mua trả lại toàn bộ hàng với giá trị tương đương hóa đơn đã xuất thì đối với 2 hóa đơn (hóa đơn xuất bán và hóa đơn trả hàng), đơn vị không cần kê khai do 2 hóa đơn đã bù trừ với nhau.

2.1. Cách kê khai thuế đối với bên bán

Hóa đơn trả hàng vào kỳ nào thì kê khai vào kỳ đó;

Căn cứ vào thuế suất của hàng bị trả lại mà kê khai tương ứng vào các chỉ tiêu trên tờ khai 01/GTGT, từ đó lấy doanh thu và thuế suất trên chỉ tiêu đó trừ đi doanh thu và thuế suất của hàng bán bị trả lại:

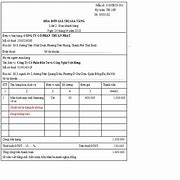

Ví dụ 2: Ngày 15/11/2021, công ty Gia Huy bán 10 máy in, tổng giá trị: 50.000.000 đồng, thuế GTGT 5.000.000 đồng cho công ty Nhật Long, công ty Nhật Huy đã phát hành hóa đơn và kê khai vào kỳ kê khai tháng 11.

Đến ngày 18/12/2021, bên mua phát hiện ra hàng bị lỗi, hai bên thống nhất trả lại toàn bộ đơn hàng. Bên mua đã xuất hóa đơn số 0000002, giá trị 50.000.000 đồng thuế GTGT 5.000.000 đồng.

➥ Khi nhận được hóa đơn 0000002, công ty Gia Huy thực hiện kê khai vào kỳ kê khai tháng 1. Đơn vị ghi âm trên bảng kê bán ra tháng 12 lưu tại công ty: giảm doanh thu trên chỉ tiêu [32] số tiền 50.000.000 đồng và thuế GTGT trên chỉ tiêu [33] số tiền 5.000.000 đồng.

2.2. Cách hạch toán thuế đối với bên bán

Nợ TK 5212: giá trị hàng bị trả lại;

Nợ 3331: thuế GTGT hàng bán bị trả lại;

Có TK 131/111/112: số tiền hàng bán bị trả lại.

Nợ TK 511: giá trị hàng bán bị trả lại;

Có TK 5212: giá trị hàng bán bị trả lại.

Nợ TK 511: giá trị hàng bị trả lại;

Nợ 3331: thuế GTGT hàng bán bị trả lại;

Có TK 131/111/112: số tiền hàng bán bị trả lại.

Trường hợp người bán đã ghi nhận giá vốn thì khi nhận được hàng bị trả lại công ty hạch toán như sau:

Nợ 156: giá vốn của hàng bán bị trả lại;

Có TK 632: giá vốn của hàng bán bị trả lại.

3.1. Cách kê khai thuế đối với bên mua

➤ Lấy giá trị và thuế suất của hàng mua trong kỳ trừ đi giá trị và thuế suất của hàng bị trả lại:

Ví dụ 3: Cùng trường hợp ví dụ 2. Đến ngày 18/12/2021, khi xuất hóa đơn trả hàng số 0000002, giá trị 50.000.000 đồng với thuế GTGT 5.000.000 đồng, bên mua thực hiện ghi âm trên bảng kê mua vào tháng 12 ➥ Trên tờ khai 01/GTGT, giảm chỉ tiêu [23] 50.000.000 đồng, giảm chỉ tiêu [24], [25] 5.000.000 đồng.

3.2. Cách hạch toán thuế đối với bên mua

Khi trả lại hàng, bên mua hạch toán như sau:

Nợ TK 331/111/112: tổng giá trị hàng bị trả lại;

Có TK 156/152/211…: giá trị hàng bị trả lại;

Có TK 133: Thuế GTGT của hàng bị trả lại.

Xem thêm:Cách xử lý hóa đơn điện tử viết sai.

Hướng dẫn cách kê khai hóa đơn điều chỉnh giảm khi doanh nghiệp sử dụng hóa đơn điện tử theo nghị định 123/2020/NĐ-CP và thông tư 78/2021/TT-BTC

1. Khi nào thì phát sinh hóa đơn điều chỉnh giảm? Hóa đơn điều chỉnh giảm sẽ phát sinh trong các trường hợp sau đây:

+ Trường hợp hóa đơn điện tử đã lập có sai sót (Viết cao hơn thực tế, thỏa thuận) => Rồi được đã xử lý theo hình thức lập hóa đơn điều chỉnh giảm theo quy định tại điểm b khoản 2 Điều 19 Nghị định số 123/2020/NĐ-CP + Trường hợp hàng bán bị trả lại => Người bán lập hóa đơn điều chỉnh giảm cho số lượng, giá trị hàng hóa bị trả lại + Trường hợp giảm giá hàng bán => Người bán lập hóa đơn điều chỉnh giảm đơn giá của hàng được giảm giá + Các trường hợp khác như: Điều chỉnh giá trị công trình, giá trị dịch vụ sau nghiệm thu, quyết toán...

Theo khoản 3, điều 7 của Thông tư 78/2021/TT-BTC hướng dẫn thực hiện một số điều của Luật Quản lý thuế, Nghị định 123/2020/NĐ-CP quy định về hóa đơn, chứng từ thì:

3. Việc khai bổ sung hồ sơ khai thuế liên quan các hóa đơn điện tử điều chỉnh, thay thế (bao gồm cả hóa đơn điện tử bị hủy) thực hiện theo quy định của pháp luật quản lý thuế.

Cụ thể về cách kê khai hóa đơn điều chỉnh, hóa đơn thay thế theo công văn số: 2546/TCT-CS ngày 22 tháng 6 năm 2023 của Tổng Cục Thuế là thực hiện theo:

+ Điều 47 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 quy định về khai bổ sung hồ sơ khai thuế;

(Điều 47 của Luật quản lý thuế quy định về Khai bổ sung hồ sơ khai thuế)

+ Khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định về khai bổ sung hồ sơ khai thuế.

(Khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP quy định chi tiết về hồ sơ khai bổ sung cho từng hồ sơ khai thuế có sai, sót theo quy định tại Điều 47 Luật Quản lý thuế)

Hoặc 1 số các công văn cũ hơn như: Theo công văn số 28218/CTHN-TTHT ngày 16 tháng 6 năm 2022 của Cục thuế TP Hà Nội về chính sách thuế hóa đơn điện tử thì:

Đối với hóa đơn điều chỉnh, thay thế: Công ty thực hiện kê khai bổ sung, điều chỉnh tại kỳ tính thuế có sai sót theo quy định tại Điều 47 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 của Quốc hội và khoản 4 Điều 7 Nghị định 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ.

Trường hợp ngày 04/01/2023 bên bán đã lập hóa đơn điều chỉnh cho hóa đơn đã xuất cho Công ty ngày 30/12/2022 thì:

+ Bên bán, bên mua căn cứ hóa đơn đã xuất ngày 30/12/2022 để kê khai cho tờ khai thuế GTGT tháng 12/2022.

+ Sau đó, căn cứ vào hóa đơn điều chỉnh lập ngày 04/01/2023, bên bán, bên mua kê khai bổ sung cho tờ khai thuế GTGT tháng 12/2022. => Vậy là theo Theo Công văn 168/CTBDI-TTHT này thì hóa đơn điều chỉnh sẽ kê khai vào kỳ phát sinh hóa đơn gốc (tháng 12/2022), chứ không kê khai vào kỳ phát sinh hóa đơn điều chỉnh (tháng 1/2023)

Kế Toán Thiên Ưng mời các bạn tham khảo thêm:

Chi tiết về cách kê khai hóa đơn điều chỉnh giảm trong từng trường hợp như sau:

Như thế nào được gọi là cùng 1 kỳ kê khai? Thuế GTGT là loại thuế có kỳ kê khai theo tháng hoặc theo quý: + Với những doanh nghiệp kê khai thuế GTGT theo tháng thì xét trong cùng 1 tháng + Với những doanh nghiệp kê khai thuế GTGT theo quý thì xét trong cùng 1 quý

+/ Tình huống số 1: Tại thời điểm lập hóa đơn điều chỉnh, doanh nghiệp chưa thực hiện nộp tờ khai của kỳ có hóa đơn sai sót thì thực hiện kê khai cả hóa đơn điều chỉnh và hóa đơn gốc vào kỳ có hóa đơn sai sót +/ Tình huống số 2: Tại thời điểm lập hóa đơn điều chỉnh, doanh nghiệp đã nộp tờ khai của kỳ có hóa đơn sai sót thì phải kê khai điều chỉnh bổ sung KHBS (Điều chỉnh giảm) hóa đơn điều chỉnh vào kỳ có hóa đơn sai sót

+ Chỉ tiêu 32 điều chỉnh = Chỉ tiêu 32 của tờ khai quý 3/2024 lần đầu - 10.000.000 + Chỉ tiêu 33 điều chỉnh = Chỉ tiêu 32 của tờ khai quý 3/2024 lần đầu - 1.000.000

* Đối với bên mua: điều chỉnh giảm tại 3 chỉ tiêu 23, 24 và 25

+ Chỉ tiêu 23 điều chỉnh = Chỉ tiêu 23 của tờ khai quý 3/2024 lần đầu - 10.000.000 + Chỉ tiêu 24 điều chỉnh = Chỉ tiêu 24 của tờ khai quý 3/2024 lần đầu - 1.000.000 + Chỉ tiêu 25 điều chỉnh = Chỉ tiêu 25 của tờ khai quý 3/2024 lần đầu - 1.000.000

Căn cứ theo Công văn 3430/TCT-KK ngày 21/08/2014 của Tổng cục thuế: “Căn cứ quy định nêu trên, đối với hóa đơn điều chỉnh giảm doanh thu, giảm thuế theo quy định thì thực hiện kê khai:

---------------------------------------------------------------------

-------------------------------------------------------------------------------------------------

III. Các câu hỏi thường gặp khi kê khai hóa đơn, hạch toán hàng bán bị trả lại

Câu 1: Trong trường hợp hóa đơn bán hàng và hóa đơn hàng bị trả lại cùng kỳ và bên mua trả lại toàn bộ hàng thì bên bán và bên mua có cần kê khai 2 hóa đơn này không?

Cả bên bán và bên mua đều không cần kê khai 2 hóa đơn này vì 2 hóa đơn này đã bù trừ giá trị cho nhau trên cùng chỉ tiêu kê khai.

Câu 2: Công ty A mua 1 chiếc máy in của công ty B vào tháng 2/N, nhưng đến tháng 4/N công ty A phát hiện hàng bị lỗi nên xuất hóa đơn trả lại hàng cho công ty B. Hỏi hóa đơn trả lại hàng sẽ kê khai vào kỳ nào?

Sẽ kê khai giảm doanh thu và số thuế GTGT vào kỳ tháng 4/N của cả bên bán và bên mua.

Câu 3: Khi lập hóa đơn trả lại hàng, bên mua có cần phải ghi lý do trả lại hàng không?

Bên mua phải ghi rõ lý do trả lại hàng trên hóa đơn.

Trần Huyền - Phòng Kế toán Anpha

Bài viết này, ATL sẽ hướng dẫn các bạn cách hạch toán hàng bán bị trả lại theo Thông tư 133 và 200

Hàng bán bị trả lại là hàng bị khách hàng trả lại do các nguyên nhân: Vi phạm cam kết, vi phạm hợp đồng kinh tế, hàng bị kém, mất phẩm chất, không đúng chủng loại, quy cách…

Khi bên mua xuất trả lại hàng cho bên bán thì phải xuất hóa đơn hàng bán trả lại. Nếu bạn chưa biết viết thì có thể xem thêm: Chú ý: - Tài khoản hàng bán bị trả lại – Tài khoản 5212 (Nếu theo Thông tư 200 hoặc QĐ 48) - Nếu theo Thông tư 133 thì các bạn hạch toán vào TK 511 => 2 TK này không có số dư cuối kỳ. Cách hành hạch toán hàng bán trả lại cụ thể như sau: 1. Bên bán (Bên bị trả lại hàng): a, Khi xuất hóa đơn bán hàng cho khách hàng: - Ghi nhận Doanh thu: Nợ TK 111, 112, 131 Có TK 511 Có TK 33311 - Ghi nhận Giá vốn: Nợ TK 632 Có TK 156 b, Khi nhận hóa đơn hàng bán trả lại: - Khi nhập kho: Hạch toán giảm giá vốn của hàng bị trả lại: Nợ TK 156 Có TK 632 - Ghi giảm Doanh thu: Nợ TK 5212 - Hàng bán bị trả lại (Số tiền chưa thuế) (Nếu theo TT 200) Nợ TK 511 - (Nếu theo Thông tư 133) Nợ TK 33311 - (Số thuế GTGT của hàng bán bị trả lại) (Nếu có) Có các TK 111, 112, 131,. . .Tổng số tiền trên hóa đơn. - Nếu có các chi phí liên quan trong quá trình trả lại hàng: Nợ TK 641 - Chi phí bán hàng (Theo TT 200) Nợ TK 6421 – Chi phí bán hàng (Theo TT 133) Có các TK 111, 112. . . Cuối kì kết chuyển Nợ TK 511 - Doanh thu bán hàng và cung cấp dịch vụ (5111, 5112) Có TK 5212 - Hàng bán bị trả lại 2. Bên mua hàng (Bên trả lại hàng): a, Khi nhận được hóa đơn mua hàng: - Ghi tăng hàng hóa, Tài sản ... Nợ 156, 152, 153, 211 ... Nợ 1331 (nếu có) Có 111, 112, 331 b, Khi xuất hóa đơn trả lại hàng: - Ghi giảm giá trị hàng hóa: Nợ TK 1111/ TK 1121/ TK 331 – Số tiền được trả lại Có TK 156, 152, 153 ... - Hàng hóa trả lại (giá chưa thuế) Có TK 1331 - Thuế GTGT (nếu có)

Chú ý có một số trường hợp người mua là đối tượng không có hóa đơn thì đã được hướng dẫn cụ thể Theo Thông tư 39/2014/TT-BTC tại Phụ lục 4 Điểm 2.8 quy định về lập hóa đơn như sau:

“Tổ chức, cá nhân mua hàng hóa, người bán đã xuất hóa đơn, người mua đã nhận hàng, nhưng sau đó người mua phát hiện hàng hóa không đúng quy cách, chất lượng phải trả lại toàn bộ hay một phần hàng hóa, khi xuất hàng trả lại cho người bán, cơ sở phải lập hóa đơn, trên hóa đơn ghi rõ hàng hóa trả lại người bán do không đúng quy cách, chất lượng, tiền thuế GTGT (nếu có). “ Hoá đơn này là căn cứ để bên bán, bên mua điều chỉnh doanh số mua, bán, số thuế GTGT đã kê khai. Khi kê khai trên tờ khai Mẫu 01/GTGT, các bên đều khai điều chỉnh giảm. Bên bán điều chỉnh giảm doanh thu bán hàng, bên mua điều chỉnh giảm doanh thu mua vào (Lưu ý, từ 1/1/2015 không còn PL 01-1/GTGT và Phụ lục 02-1/GTGT)

Trường hợp người mua là đối tượng không có hoá đơn, khi trả lại hàng hoá, bên mua và bên bán phải lập biên bản hoặc thoả thuận bằng văn bản ghi rõ loại hàng hoá, số lượng, giá trị hàng trả lại theo giá không có thuế GTGT, tiền thuế GTGT theo hoá đơn bán hàng (số ký hiệu, ngày, tháng của hoá đơn), lý do trả hàng kèm theo hoá đơn liên giao cho khách hàng gửi cho bên bán. Biên bản này được lưu giữ cùng với hoá đơn bán hàng để làm căn cứ điều chỉnh kê khai doanh số bán, thuế GTGT của bên bán.

Trường hợp người bán đã xuất hàng và lập hoá đơn, người mua chưa nhận hàng nhưng phát hiện hàng hoá không đúng quy cách, chất lượng phải hoàn trả lại toàn bộ hàng hoá, hoặc một phần hàng hóa, khi trả lại hàng bên mua và bên bán phải lập biên bản ghi rõ loại hàng hoá, số lượng, giá trị chưa có thuế GTGT, tiền thuế GTGT lý do trả hàng theo hoá đơn bán hàng (số, ký hiệu, ngày tháng của hoá đơn) đồng thời kèm theo hoá đơn để gửi trả bên bán để bên bán lập lại hóa đơn GTGT cho số lượng hàng hóa đã nhận và làm căn cứ bên bán điều chỉnh doanh số và thuế GTGT đầu ra

Nếu người mua là đối tượng không có hoá đơn, khi trả lại hàng hoá, bên mua và bên bán phải lập biên bản ghi rõ loại hàng hoá, số lượng, giá trị hàng trả lại theo giá không có thuế GTGT, tiền thuế GTGT theo hoá đơn bán hàng (số ký hiệu, ngày, tháng của hoá đơn), lý do trả hàng và bên bán thu hồi hóa đơn đã lập.

Đừng ngần ngại hãy liên hệ trực tiếp với chúng tôi để được tư vấn hỗ trợ.

Hotline : 0915.504455 Mr. Thế Anh (Trưởng bộ phận Kế toán- Kiểm toán- Thuế)

Tel : 84-28-358.858.03 – 84-28-358.858.04- 84-28-358.858.05 .

Website: https://kekhaithue24h.com

Phát triển bền vững, nâng bước thành công”